3月23日,信达澳银基金发布公告称,公司中文名称由“信达澳银基金管理有限公司”变更为“信达澳亚基金管理有限公司”;同时,公司法定代表人变更为朱永强,公司后续将对旗下已管理和已获批未募集的产品进行更名并公告。

据官方披露的原因,此番变化源于公司外方股东的实控人变更,以及公司国际化发展战略需要。

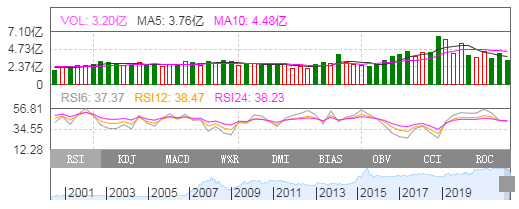

近年来,信达澳亚基金管理的公募基金资产规模出现较快增长,由2019年末的不足200亿元升至2021年末的800亿元以上,旗下明星基金经理冯明远功不可没。

截至2021年末,冯明远的管理规模已占到整个公司非货币基金资产规模的六成左右。高度依赖个别明星基金经理,也成为信达澳亚基金公司的一个隐忧。

新老基金共“吸金”

根据资料,信达澳亚基金成立于2006年6月5日,注册资本1亿元人民币,总部在深圳,是国内首家由国有资产管理公司控股的基金管理公司,最初的两个股东是中国信达资产管理股份有限公司和澳大利亚康联首域集团有限公司,各自持股占比分别为54%和46%。

2015年5月,信达证券股份有限公司受让中国信达资产管理股份有限公司持有的股权,成为新股东,持股比例不变。直到今年3月,外方股东的实控人变更,基金公司也正式更名为信达澳亚基金管理有限公司。

根据Wind数据,截至2021年年末,信达澳亚管理公募基金资产规模为810亿元,其中非货币基金规模692亿元,在149家基金公司和有公募业务牌照的管理机构中分别排名第58和51名。

而在2006年,国内成立的基金管理公司共有5家,除了信达澳亚,还有金元顺安基金、诺德基金、中欧基金与中邮创业基金,其中信达澳亚和中欧基金、中邮创业均是中外合资性质。

从目前几家公司的公募基金管理规模看,信达澳亚的管理规模在同期成立的5家基金公司中排在第2位。

回顾信达澳亚基金的管理规模变化情况可以看到,在2020年以前,公司的公募基金管理规模曾长期处于200亿元以下,管理基金只数在25只以下。

自2020年开始,其管理规模开始明显增长,这在一定程度上有赖于基金公司自2019年以来把握住了牛市的投资机会,以明星基金经理为王牌,实现新老基金共同“吸金”。

管理规模增长迅速

从单只基金的资产规模变化可以看出,自2019年底至2021年底,信达澳亚基金管理的资产规模增量,主要来自老基金信达澳银新能源产业和几只成立于2020年和2021年的新基金。

信达澳银新能源产业成立于2015年。2019年,该基金重配光电、元器件、电子制造、半导体等行业,取得了94.11%的投资回报,一举夺得股票型基金第二名。

2020年,该基金继续配置电子、半导体等行业,2021年又逐步切换到新能源赛道上,分别取得了59.88%和45.37%的年度投资回报,分别处于同类基金中游和上游。

在良好的业绩之下,该基金资产规模迅速增长,由2019年末的30亿元增至2020年末的126亿元,2021年末进一步增至175亿元,其基金经理冯明远的知名度和市场认可度也明显提升。

信达澳亚基金抓住机会,在2020年和2021年共发行了16只主动权益类基金,合计募集资金317亿元。

其中,5只新发基金由冯明远挂帅,这5只基金合计募集146亿元,几乎占了新发规模的一半。今年初,由冯明远管理的信达澳银智远三年持有成立,发行规模近48亿元。

截至目前,冯明远名下共有10只基金,其中有6只成立于2020年至今。从基金经理配置看,其中有两只基金由冯明远和其他基金经理共同管理,另8只基金均由冯明远单独管理。

以2021年末的规模计算,冯明远的管理规模为411亿元,占到信达澳亚基金692亿元非货币基金规模的60%。

若加上今年新发基金,冯明远目前管理规模约为459亿元,这也意味着,信达澳亚基金高度依赖于单一基金经理。

回到本次更名的原因,公司提到了“国际化发展战略需要”。无论未来信达澳亚基金是否考虑将投资目光扩展到海外,在现有业务上,依赖单一基金经理可能导致的风险和问题,对于公司来说是更紧迫的。 (钟河)

营业执照公示信息

营业执照公示信息